| 新华网消息 近日,中国证监会主席助理姜洋接受新华网专访,就当前期货业改革创新热点问题进行解答。姜洋表示,目前,除原油外,国际上主要的大宗商品期货品种在我国都已上市,涵盖了农产品、金属、能源和化工等国民经济主要产业领域,我国已经形成了较为完备的商品期货品种体系。

问:2012年被业内称为“期货年”,因为今年有大量的期货新品种比如白银、玻璃、焦煤和多个农产品期货即将上线,同时中央也多次强调要稳妥发展期货业,请问您怎么看待期货业当前所面临的机遇和挑战? 答:事实上,这些年期货市场产品创新步伐一直比较快。根据国家“稳步发展期货市场”的战略部署,证监会积极推进改革创新,期货市场焕发了勃勃生机。截至目前,共上市26个商品期货品种和1个金融期货品种,期货合约共计250多个,除原油外,国际上主要的大宗商品期货品种在我国都已上市,涵盖了农产品、金属、能源和化工等国民经济主要产业领域,形成了较为完备的商品期货品种体系。2010年成功推出了股指期货,标志着我国金融期货市场建设正式起步。 在年初召开的全国金融工作会议上,温家宝总理指出,要稳妥推出原油等大宗商品期货品种和相关金融衍生品。证监会正在按照这一精神抓紧贯彻落实。一是正和有关方面一道,稳妥推进原油期货市场建设工作。二是配合债券市场改革发展战略布局,和相关部委协调推进国债期货上市准备工作。三是推出一些与实体经济密切相关、国民经济发展急需的期货产品。近日,我会已批准上海期货交易所开展白银期货交易。焦煤、玻璃等其他大宗商品期货品种也有望于今年上市交易。四是加大了以服务“三农”为导向的农产品期货的研究开发力度,如油菜籽、菜籽粕、鸡蛋、木材纤维板、土豆期货等。五是加强对铁矿石、碳排放权、商品指数等战略性品种和期权等新交易工具的创新研究工作。 当前,我国发展期货和金融衍生品市场正迎来难得的历史机遇:一是我国已成为世界制造业中心,正处于经济崛起阶段,资源能源需求旺盛,国际贸易量大。二是大宗商品和能源价格安全需要衍生品管理风险。三是实体经济的发展和人民财富的积累,需要衍生品为更多的金融产品创新和金融服务提供支持。四是我国集中性资本增多,外汇储备、养老、社保、证券投资基金需进行风险管理。五是可增强金融市场深度和广度。六是国内外发展衍生品的经验和教训(创新和监管)可资借鉴和利用。 当然,我们也要看到推进期货市场改革发展面临的挑战。衍生品市场包括以期货市场为主的场内市场和以银行间市场和银行柜台市场为代表的场外市场。我国期货和金融衍生品发展面临的主要问题,主要有几个方面:一是在如何协调发展场内外金融衍生品市场上战略眼光、全局统筹、长远规划不够。二是在全球化条件下我国市场的开放度不够,套期保值企业被动接受境外衍生品。三是现货基础产品市场化程度不高,抑制了我国期货和金融衍生品市场发展。四是管制严格,创新不足,服务实体经济的工具和手段太少。五是期货和金融衍生品市场在产品、投资者、市场层次等结构上失衡。六是总体规模过小、定价能力弱,在国际大宗商品定价体系中缺乏话语权。总体看,期货和金融衍生品市场是我国金融市场中的短板和薄弱环节。 问:健康发展和强化监管是证券期货业发展中的两大重要任务,请问您如何理解发展和监管的关系的?2012年在强化监管方面,将采取哪些措施? 答:可以说,监管和发展两者的辩证关系贯穿了中国期货市场近20年的发展历程。发展是质与量的统一体,“量”的发展表现为规模的扩大、数量的增加等,而“质”的发展则是一种深层次的,健康和有序的变化,包括理念的进步,行为的规范,素质的提高等。通过监管创造平等、安全、公平、有序的期货市场环境,为期货市场实现从量的扩张向质的提升转变奠定更加坚实的基础。因此,监管与发展的关系更多表现为矛盾对立基础上的统一,以牺牲监管为代价换取的“发展”是不可持续的,监管是发展的前提和保障,而发展则是监管的最终目标。 我们在期货监管实践中一直秉持“以监管保发展、以监管促发展”的理念。2012年的工作将着重围绕这几个方面开展:一是扎实推进市场监管的规范化与科学化,促进监管规则体系更加完备。继续完善涉及监测监控、套保及限仓等业务活动的相关规定,研究制定期货市场违法违规行为认定标准,加快推进“期货市场监测监控系统”的建设。二是继续强化风险控制和市场监查,保障市场运行的安全和稳定,守住不发生系统性风险的底线。三是加强中介机构监管,进一步完善期货公司净资本监管、分类监管、信息技术监管等法规制度。四是规范监管行为,推动期货公司阳光监管。五是加强期货行业诚信建设,完善公司自我约束机制。 问:我国即将推出原油、焦煤等期货品种,业内人士认为这将提高中国在国际大宗商品市场上的定价权,对此您如何评价? (编辑:admin) |

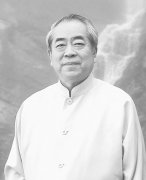

当前位置:首页 >> 中外访谈 >>专访证监会主席助理姜洋

专访证监会主席助理姜洋

时间:2013-03-13 09:52来源:新华网 作者:张靖

新华网消息 近日,中国证监会主席助理姜洋接受新华网专访,就当前 期货 业改革创新热点问题进行解答。姜洋表示,目前,除原油外,国际上主要的大宗商品期货品种在我国都已上市,涵盖了农产品、金属、能源和化工等国民经济主要产业领域,我国已经形成了较为完善。

顶一下

(0)

0%

踩一下

(0)

0%

------分隔线----------------------------

- 发表评论

-

- 最新评论